یکی از راهکارهایی که برای جبران کسری بودجه وجود دارد و در اکثر مواقع به دادمان میرسد، دریافت وام است؛ اما نحوه تخمین سود تسهیلات و مبلغ اقساط از جمله موضوعاتی است که همیشه در ذهن متقاضی وام، سوال ایجاد میکند. حتما برای خود شما هم پیش آمده است که موقع دریافت تسهیلات از متصدی بانک بپرسید سود و مبلغ وام چگونه محاسبه شده است؟ یا دائما با چگونه میتوانم سود وام بانکی را محاسبه کنم؟ کلنجار بروید. ما در این مطلب به شما انواع وام را معرفی میکنیم؛ همچنین نحوه محاسبه سود بانکی را در هر یک از تسهیلات آموزش میدهیم تا موقع دریافت وام، دچار سردرگمی نشوید و به راحتی خودتان بتوانید مبلغ سود را برآورد کنید.

۴ مورد از وامهای بانکی پرطرفدار و میزان سود آنها

حالا وقت آن است که کمی درباره تسهیلات یا وامهای پرطرفدار توضیح دهیم و بعد از آن به نحوه محاسبه سود بانکی بپردازیم. در این صورت سریعتر میتوانید درمورد وام مورد نظر و میزان سود آن تصمیم بگیرید؛ ضمن اینکه سطح اطلاعات شما ارتقا پیدا میکند. همچنین اگر میخواهید درباره مقایسه میان انواع تسهیلات بدانید و در این زمینه آگاهی به دست آورید، میتوانید با یک کلیک وارد صفحه مقایسه وامهای بانکی شوید و مفصل درباره آن بخوانید.

۱) تسهیلات مسکن

تسهیلات مسکن به دو صورت فردی تا سقف ۲۰۰ میلیون تومان و زوجین تا سقف ۴۰۰ میلیون تومان (در خرداد ماه ۱۴۰۱) اعطا میشود. نرخ سود این تسهیلات ۱۶ تا ۱۸ درصد است.

۲) تسهیلات خرید کالا

تسهیلات خرید کالا از ۱۵ تا ۵۰ میلیون با نرخ سود ۱۲ تا ۱۸ درصد متغیر است.

۳) وام تعمیرات مسکن

وام تعمیرات مسکن یا جعاله تا سقف ۸۰ میلیون تومان و حداکثر زمان بازپرداخت ۶۰ ماهه اعطا میشود. همچنین نرخ سود آن ۱۷/۵ درصد است. در ادامه ما درمورد سود وام بانکی صحبت کردهایم تا شما بیشتر از چموخم این وام و سایر تسهیلات سر در میآورید.

۴) تسهیلات ازدواج

وام ازدواج زوجین تا سقف ۱۵۰ میلیون تومان، با نرخ سود ۴ درصد اعطا میشود و تقریبا اکثر بانکها با شرایط مخصوص به خود این نوع از تسهیلات را ارائه میدهند. اگر در آستانه ازدواج هستید و میخواهید در این حوزه اطلاعات بیشتری کسب کنید، وارد صفحه وام ازدواج شوید و با یک کلیک دانش خود را در این زمینه چندین برابر کنید. ضمنا از ادامه مطلب غافل نشوید، چون ما هنوز درباره روشهای محاسبه سود بانکی صحبت نکردهایم!

با توجه به مطالب فوق و آشنایی بیشتر شما با ۴ مورد از تسهیلات بانکی پرطرفدار، حالا قصد داریم به انواع روشهای محاسبه سود بانکی بپردازیم. روشهای محاسبه سود برای این است که به شما بگوید هر سال که از زمان بازپرداخت اقساط شما کم میشود، به همان نسبت از کل مبلغ قابل پرداخت و میزان سود بانکی هم کاسته میشود. پس تا تنور گرم است، نان را بچسبانید و سطح معلومات خود را در حیطه ارزیابی سود بانکها و… ارتقا دهید!

برایمان از تسهیلات مورد نظر خود بگویید! شما کدام مورد از وامهای بانکی را نسبت به سایر آنها مناسب میدانید؟ چرا؟ ممنون میشویم نظر خود را در کامنت با سایر دوستان به اشتراک بگذارید.

انواع روشهای محاسبه سود وام بانکی

در محاسبه مبلغ قسط هر وام باید یک فاکتور را از وام خود مشخص کنید و سپس به محاسبه مبلغ قسط بپردازید. به زبان ساده برای این محاسبات فرمولهای مشخصی وجود دارد که شما با جایگذاری اعداد مورد نیاز خود مبلغ هر قسط را محاسبه میکنید. لازم به ذکر است که فرمولهای محاسبات اقساط همیشه در حال به روز شدن هستند تا این کار با عدالت بیشتری انجام شود.

روش قدیمی

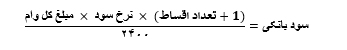

برای محاسبه سود بانکی به روش قدیمی، ابتدا سودی محاسبه میشود که هر فرد باید بابت وام پرداخت کند؛ بعد با مبلغ اصلی وام جمع میشود و در نهایت باید تقسیم بر تعداد ماههای بازپرداخت شود. نحوه محاسبه روش قدیمی سود کلی وام برابر با فرمول زیر است:

در نهایت برای محاسبه مبلغ هر قسط باید از فرمول زیر استفاده شود:

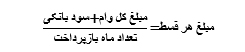

به عنوان مثال اگر شما یک وام ۱۰۰ میلیونی با نرخ سود ۱۸ درصد بگیرید و بخواهید طی ۳۶ ماه پرداخت کنید، اعداد به شکل زیر محاسبه میشود:

![]()

یعنی شما باید مبلغ فوق را به عنوان سود پرداخت کنید. در نهایت این عدد به مبلغ اصل وام اضافه میشود و بر تعداد ماههای بازپرداخت تقسیم و نتیجه آن برابر با مبلغ هر قسط شما میشود.

![]()

روش جدید

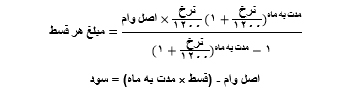

برای محاسبه سود وام بانکی به روش جدید، یک فرمول واحد برای محاسبه اقساط وجود دارد که باید تنها اعداد مد نظر خود را در آن قرار دهید و نتیجه را محاسبه کنید. این فرمول در روش جدید به شکل زیر است:

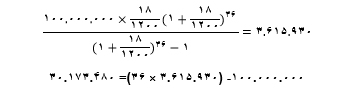

با مثال وام ۱۰۰میلیونی فرمول به شکل زیر شده است؛ مبلغ هر قسط و کل سود دریافتی را میتوانید محاسبه کنید:

یعنی شما بعد از سه سال با پرداخت هر ماه ۳.۶۱۵.۹۳۰ تومان، مبلغی برابر با ۱۳۰.۱۷۳.۴۸۰ پرداخت میکنید. پس در این صورت سودی برابر با ۳۰.۱۷۲.۴۸۰ تومان پرداخت میشود. در روش جدید، شما باید مبلغ بالاتری بابت سود وام پرداخت کنید که گویا این روش خیلی هم به نفع وامگیرنده نیست!

استفاده از نرمافزارها و سایتهای خودکار

پیش از آنکه به معرفی سومین روش در محاسبه سود وام بانکی بپردازیم، میخواهیم شما را با انواع وام، شرایط، اقساط و مدارک مورد نیاز آنها آشنا کنیم. شما با شناخت انواع وام میتوانید هم با تسهیلات متنوع آشنا شوید هم با افزایش سطح سواد بانکی خود، بیگدار به آب نزنید و بهترین تسهیلات را انتخاب کنید. پس همین حالا آب دستتان است زمین بگذارید و وارد صفحه انواع وام در مجله لندو شوید.

و اما این شما و این راحتترین روش محاسبه سود بانکی؛ کافیست یکی از سایتها یا نرمافزارهای بانکی را انتخاب کنید و خود را درگیر فرمولهای کسلکننده نکنید. شما در این سایتها و سامانهها به راحتی با انتخاب گزینه «محاسبه سود وام بانکی» به هدف خود میرسید. همچنین اگر علوم کامپیوتری دارید و از اکسل سر در میآورید، میتوانید خیلی راحت فرمول مورد نظر را وارد این برنامه کنید و محاسبات را انجام دهید.

شما تا به حال سود وام را خودتان محاسبه کردهاید؟ کدام روش از سایر روشها کارآمدتر است؟ ممنون میشویم نظر خود را در کامنتهای همین مطلب بنویسید.

بعد از افزایش سطح سواد بانکی خود، به سراغ کدام وام برویم؟

تصور کنید با مقوله سود وامها بهطور کامل آشنا هستید و به خوبی از پس محاسبه سود و اقساط برمیآیید؛ حالا با خودتان میگویید کدام وام کارآمدتر است و شرایط بهتری دارد؟ ما برایتان از فرآیند دریافت یک وام تماما آنلاین با شرایط بسیار راحت میگوییم. بانک آینده با پلتفرم لندو که یک سامانه خرید اقساطی است در زمینه اعطای وام و خرید اقساطی همکاری میکند. این همکاری باعث تسهیل فرآیند دریافت وام شده است؛ به طوری که شما بدون نیاز به چک، ضامن و حتی پیشپرداخت، تنها با ارائه سفته میتوانید وام خرید کالا را تا سقف ۲۰ میلیون تومان دریافت و محصول مورد نظر خود را خریداری کنید. از مزایای دیگر این وام، آنلاین بودن تمام مراحل ثبتنام و دریافت وام است که نیاز به حضور فیزیکی شما در هیچیک از مراحل نیست. همچنین سامانه لندو با صدها فروشگاه ارائهدهنده کالا و خدمات همکاری میکند و شما میتوانید برای خرید انواع کالا به صفحه فروشگاه در پلتفرم لندو مراجعه و محصول موردنظرتان را از میان فروشگاههای متنوع با محصولات متعدد خریداری کنید. پس همین حالا با ورود به سایت لندو، امکان دریافت یک وام راحت با فرآیند تماما آنلاین را برای خود فراهم کنید.